Posiadanie IKZE, czyli Indywidualnego Konta Zabezpieczenia Emerytalnego, to jedna z najlepszych metod pomniejszania swojego podatku dochodowego za dany rok. Jest to specjalny rachunek, którego cechy opisałem w specjalnym poradniku. Jego głównym założeniem jest możliwość odliczania od podstawy opodatkowania tego, co odłożymy w ciągu całego roku – dzięki czemu płacimy niższy podatek dochodowy, a nasze oszczędności pracują bez potrącania podatku Belki. IKZE daje więc bardzo odczuwalne korzyści podatkowe – w tym roku do 2663,04 zł dla osób na etacie i nawet 3994,56 zł dla przedsiębiorców. Dodatkowo można na nim jeszcze zarobić. Wszystko dzięki corocznej promocji UNIQA TFI, w ramach której możemy zgarnąć dodatkowe 200 zł premii za otwarcie IKZE, w ramach którego możemy dalej inwestować swoje pieniądze w jednej z wybranych strategii.

200 za 2000 zł od UNIQA

Aby skorzystać z promocji „200 za 2000 zł” należy być nowym klientem – czyli osobą, która nigdy wcześniej nie posiadała IKZE w UNIQA TFI. Nie ma znaczenia, czy dopiero zaczynamy swoją przygodę z IKZE, czy przenosimy je z innej instytucji finansowej (choć tu potrzebne będzie min. 2-3 tygodnie zapasu). Jeśli więc spełniamy powyższe warunki to wystarczy, że złożymy wniosek o prowadzenie Indywidualnego Konta Zabezpieczenia Emerytalnego za pomocą strony promocji.

Istotne, aby w trakcie wnioskowania podać specjalny kod promocyjny: 200za2000. W trakcie wnioskowania powinniśmy również zaakceptować regulamin promocji oraz regulamin programu „Tanie Oszczędzanie”. Ważne też, aby udzielić zgód na otrzymywanie od UNIQA informacji marketingowej / handlowej za pośrednictwem środków komunikacji elektronicznej oraz za pomocą telekomunikacyjnych urządzeń końcowych (czyli zaznaczyć oba checkboxy we wniosku). Samą umowę powinniśmy zawrzeć do końca roku, ale w praktyce musimy to zrobić nieco szybciej. Dlaczego?

Podstawowym warunkiem promocji jest wpłacenie min. 2000 zł na IKZE. Środki te zainwestujemy w jeden z subfunduszy UNIQA. Do wyboru mamy (posortowane względem ryzyka) m.in.:

- UNIQA Subfundusz Ostrożnego Inwestowania (1/7)

- UNIQA Subfundusz Obligacji Korporacyjnych (2/7)

- UNIQA Subfundusz Obligacji (3/7)

- UNIQA Subfundusz Globalnych Strategii Dłużnych (3/7)

- UNIQA Subfundusz Amerykańskich Obligacji Korporacyjnych (3/7)

- UNIQA Subfundusz Globalnej Makroalokacji (3/7)

- UNIQA Subfundusz Stabilnego Wzrostu (4/7)

- UNIQA Subfundusz Makro Alokacji (4/7)

- UNIQA Subfundusz Akcji (5/7)

- UNIQA Subfundusz Globalny Akcji (5/7)

- UNIQA Subfundusz Akcji Amerykańskich (5/7)

- UNIQA Subfundusz Akcji Europejskich Małych Spółek (4/7)

- UNIQA Subfundusz Akcji Małych i Średnich Spółek (5/7)

- UNIQA Subfundusz Akcji Rynków Wschodzących (5/7)

- UNIQA Subfundusz Selektywny Akcji Polskich (5/7)

- UNIQA Subfundusz Selective Equity (5/7)

- UNIQA Subfundusz Akcji Rynku Złota(6/7)

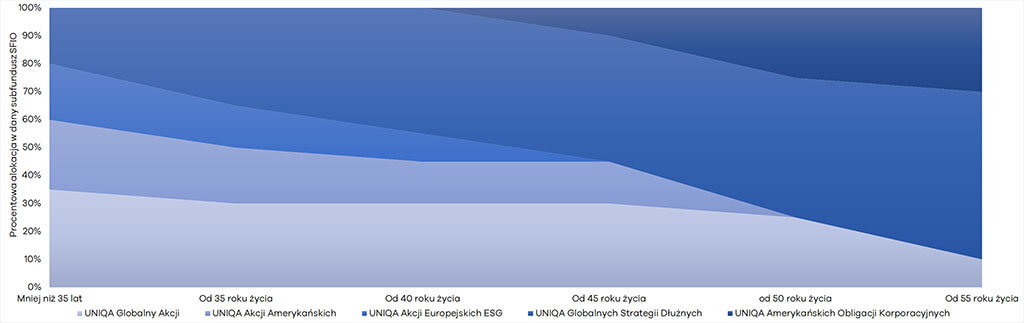

Oprócz tego dostępny jest tzw. portfel modelowy, w ramach którego nasze środki są dystrybuowane między różnymi subfunduszami zależnie od naszego wieku – czym bliżej emerytury, tym w teorii bezpieczniej:

Który z nich najlepiej wybrać? Nawet jeśli bym chciał coś podpowiedzieć, to nie mogę – nie jestem doradcą inwestycyjnym. Mogę jedynie powiedzieć czym ja bym się kierował stojąc przed wyborem odpowiedniego funduszu: przede wszystkim nie wchodziłbym w coś, czego nie rozumiem. Dlatego jeśli interesują nas bardziej agresywne fundusze, które mogą sporo zarobić (ale również sporo stracić), to będziemy pewnie wybierać między środkiem, a dołem listy. Osobiście dywersyfikowałbym też inwestycje globalnie, a nie ograniczał się do naszej lokalnej giełdy.

Jeśli natomiast zależy nam tylko na premii, to sensownym kryterium wyboru będzie kierowanie się ryzykiem – czym mniejsze, tym bardziej prawdopodobne, że wyciągniemy mniej więcej tyle, ile wpłacimy.

Wracając do promocji: 100 zł premii otrzymamy do 31.03.2024 pod warunkiem, że do 31.12.2023 nie dokonamy wypłaty, zwrotu lub transferu środków oraz nie wycofamy udzielonych na starcie zgód. Premia zasili rejestr wybranego funduszu – czyli tak jakby UNIQA „dokupi” nam jednostki danego subfunduszu – ale nie w ramach IKZE (tam obowiązują limity roczne), ale w ramach programu „Tanie Oszczędzanie”. Jednostki te możemy umorzyć (tak jakby odsprzedać) w dowolnej chwili i otrzymać środki w gotówce.

Drugą część nagrody, czyli kolejne 100 zł, otrzymamy do 31.03.2025, o ile spełnimy identyczne warunki (utrzymanie środków na IKZE) do 31.12.2024. Oczywiście nic nie stoi na przeszkodzie, aby do tego czasu dopłacać środki na IKZE czy zmieniać subfundusz(e), w ramach którego inwestujemy. Po otrzymaniu premii możemy z naszym Indywidualnym Kontem Zabezpieczenia Emerytalnego zrobić co chcemy – trzymać dalej, przenieść w inne miejsce lub po prostu zamknąć.

Ile kosztuje inwestowanie w ramach subfunduszy UNIQA?

Na koniec dodam, że w ramach IKZE nie płacimy nic za wpłatę czy wypłatę środków. Nie ma również opłat manipulacyjnych i dystrybucyjnych. W zasadzie jedyna opłat to opłata za zarządzanie, która jest już jednak wliczona w wyceny danego funduszu – dla IKZE jest to kategoria E. Na wykresach widzimy więc już wynik netto, po pobraniu opłaty. Przykładowo dla Subfunduszu Ostrożnego Inwestowania oddajemy 0,5%, a w przypadku Subfunduszu Obligacji – 0,9% w formie opłaty za zarządzanie.

W przypadku Taniego Inwestowania, którego jednostki zostaną nam ufundowane przez UNIQA, poziom opłat jest minimalnie wyższy (kategoria D) – dla powyższych funduszy wynosi, odpowiednio, 0,5% oraz 1%. Szczegóły co do innych subfunduszy znajdują się w cenniku.

Komentarze

Słaba oszczędność biorąc pod uwagę koszty zażądania TFI

• ŁukaszJeśli IKZE to albo samodzielnie prowadzone konto (np. w BOŚ), albo IKZE Obligacje (nowy produkt)

Cóż, zakup 30.12.2020 pod wpływem naganiania pewnego blogerowo-subiektywnego poznaniaka za 152 zł Axa (Uniqa) obligacji. Do dziś nie odrobili straty. Nie polecam.

• qqGeneralnie ja opisuję tę promocję od kilku lat – i z doświadczenia wiem, że jej odbiór mocno zależy od danego roku i tego jak zachowywały się giełdy. Zresztą z tego też względu jest w dziale Laboratorium i piszę o tym dość zauważalnie. W każdym razie dobrze, że ja nie z Poznania.

• MichałDokładnie, ja identycznie tak samo, od 2020 15 procent straty i nawet ten bonus ich nie odrobił. O tym trzeba pamiętać zakładając to, bo naganiacze zdają się w ogóle brać pod uwagę ryzyka inwestycyjnego.

• AnguloJa ma IKZE w PZU. Jak wybuchła wojna w Ukrainie to poczekałem aż wszystkie wyceny polecą i wsadziłem tam trochę kasy. Zgodnie z przewidywaniami kurs ładnie odbił i jestem do przodu. No ale w dłuższej perspektywie to trzeba mieć świadomość, że nie jesteśmy w stanie nic przewidzieć. Wojna, kataklizm, jakaś afera i po 10 latach wzrostu nasze jednostki w tydzień mogą się praktycznie wyzerować…

• owatMam takie pytanie, na które nie umiem znaleźć odpowiedzi:

• PietiaZałóżmy że sobie wpłacam na IKZE przez 2-3 lata pod korek. Uzbiera mi się tam powiedzmy 20,000zł. Rok w rok odpisuję od podatku 32% co wykazuję w PIT. W kolejnym roku robię sobie rok przerwy od pracy i wybieram całość zgromadzonych w IKZE środków. Wykazuję to ponownie w PIT ale jako że 20k mieści się w limicie kwoty wolnej od podatku to nie muszę płacić żadnego podatku? Czy może jest jakiś zapis, który nakazuje uiszczenie 32% mimo wszystko?

zgadza się, przychód wchodzi do ogólnego i jest opodatkowany wg progów; można tak zrobić jak ma się elastyczność w braniu roku przerwy od pracy

• margobMożna tak zrobić ale zauważ, że działa to też w drugą stronę i możesz wpaść w prog 32 a odliczyć 12😄

• JoXOczywiście. Jednak póki co odkładam będąc w 2. progu więc gorzej nie będzie (przynajmniej do chwili aż nie wymyślą dodatkowych progów lub nie podniosą 32% do powiedzmy 39% w drugim progu ;))

• Pietia” działa to też w drugą stronę i możesz wpaść w prog 32 a odliczyć 12″ – Czy możesz podać przykład kiedy taka sytuacja może mieć miejsce?

• ufaic1kiedy zbierasz ileś lat na IKZE i odliczasz po te 12 % od podatku, a potem wypłacasz wszystko naraz, doliczasz do zarobków z aktualnego PITa i wpadasz w prog 32 %

• JoXJak zlikwidują podatek Belki to sens oszczędzania na IKE i IKZE zniknie. Nie warto

• Mar_WerTyle ze go nie zlikwiduja…

• KrisByć może … się zobaczy ;-) Ja obstawiam, że jednak do takiej czy innej kwoty i inne gwiazdki ;-) ale tak

• JoXprzecież to jest tylko „tymczasowy” podatek – on lada dzień pewnie zniknie ;)

• Pietia